Wat is Cash-Flow? Hoe kan je het berekenen en wat kan je er mee doen als ondernemer?

Ik heb het genoegen gehad om enkele honderden KMO-eigenaars te helpen om in hun bedrijf betere resultaten te creëren en ik heb heel dikwijls gezien, dat als ondernemers en KMO-eigenaars beginnen te zien wat Cash-Flow is en wat het kan betekenen in hun bedrijf, dat de lichtjes in hun ogen beginnen te schitteren. En dat ze het met veel plezier beginnen te gebruiken als een managementtool om hun bedrijf te evalueren en te sturen.

Welke cash flow?

Als mensen praten over ‘cashflow’ en ze zeggen er niet bij of ze het hebben over ‘operationele cashflow’ of over ‘investerings-cashflow’, of over ‘financieringscashflow’, dan hebben ze het eigenlijk meestal altijd over ‘operationele cashflow’.

En dit is ook hier het geval. Hier hebben we het alleen over ‘operationele cashflow’ of ‘operationele kasstroom’, dat is een synoniem natuurlijk. Je kunt het ook ‘cashflow uit operationele activiteiten’ noemen, of ‘kasstroom uit operationele activiteiten’.

Een zeer belangrijke cashflow voor hedendaagse ondernemers.

Over Operationele Cash flow zijn er nogal verhitte discussies. Er zijn 2 grote benaderingen. Welke Cash-flow is best voor ons als ondernemers?

Er bestaan twee grote verschillende benaderingen inzake ‘operationele cash flow’. De ene zegt dat cashflow echt het verschil is tussen het geld dat het bedrijf binnenkomt en het geld dat het bedrijf verlaat. Dit lijkt logisch, juist? Ja. Maar er zijn hier een paar problemen mee.

- Als je de cashflow van uw laatste boekjaar berekent, en je wilt zien of je het goed hebt gedaan, dan kan je moeilijk vergelijken met uw concurrenten. Je hebt interne info nodig om deze vorm van cash-flow exact te berekenen.

- Als ondernemer zijn we altijd bezig met het creëren van toekomstige bedrijfsresultaten. We willen met doelstellingen werken en zien hoe we het hebben gedaan in een bepaalde periode. Juist? Nu, als je op het eind van een boekjaar belangrijke werken hebt uitgevoerd en gefactureerd, maar die nog niet zijn betaald, dan worden die niet opgenomen in die eerste cash flow definitie (want het geld is nog niet ontvangen). Als die klant toevallig die grote factuur juist de eerste dag van je nieuwe boekjaar betaalt, of de laatste dag van uw oud boekjaar, dan maakt dat een groot verschil in je cash flow volgens die eerste definitie. Je bent dus een beetje afhankelijk van toeval, of noem het willekeur van de klant. Hetzelfde geldt voor belangrijke bestellingen die je al hebt ontvangen, maar die je nog niet hebt betaald, of juist wel hebt betaald. Een paar dagen verschil kan een wereld van verschil betekenen in jouw cash flow.

Als ondernemer vind ik het waardevoller te weten wat alle acties van een jaar (of een andere periode) aan cash flow hebben opgeleverd of zullen opleveren. Maar enkel op basis van de acties die je hebt gedaan. Dat is interessant. Ere aan wie ere toekomt, ere aan het jaar (of een andere periode) waarin je het werk ervoor hebt verzet. Voor mij is deze benadering belangrijker. En dan zijn we niet afhankelijk van het ‘toeval’ of de klant net een dag eerder of later betaalt.

Die tweede benadering (heeft ook nadelen maar) is de benadering die we hier gebruiken. Omdat die beter werkt voor ‘managers’ die resultaten willen creëren (en meten). Die kan je ook makkelijker als doelstelling gebruiken naar uw medewerkers. Die benadering van het berekenen van operationele cash flow noemen we vaak de ‘banker’s cash flow’ omdat bankiers deze eenvoudige manier om de cash flow te berekenen ook vaak gebruiken.

Hoe kan je Cash Flow slim gebruiken als KMO-eigenaar of MKB-eigenaar?

Cashflow staat voor ‘het geld dat je met je bedrijf maakt in een bepaalde periode’. Wanneer je een exact bedrag van je operationele cashflow wilt hebben, dan kan je dat veel beter vragen aan je accountant. Hij of zij zal wat tijd nodig hebben – misschien een paar uur – om het te berekenen, en dan krijg je een exact bedrag: ‘Uw operationele cash-flow is zoveel euro, tot zoveel cent na de komma’.

Wat ik echter in onze praktijk zie, is dat ondernemers vaak in een paar seconden, een paar minuutjes, een goed beeld willen hebben van hun cashflow. Ze kunnen vaak niet een paar uur wachten.

Meestal hebben ze ook niet een exact bedrag nodig, maar een vrij goede, een redelijke schatting. En ze moeten natuurlijk het concept begrijpen, zodat ze het kunnen gebruiken om hun bedrijf te evalueren en te sturen. En dit is wat we nu gaan doornemen samen.

Om je te helpen de cashflow te begrijpen, laten we eens kijken naar een voorbeeld van een resultatenrekening.

Je kunt het ook toepassen op jouw eigen ‘resultatenrekening’ of ‘winst- en verliesrekening’, dat is een synoniem, of ‘profit and loss statement’ of ‘P&L statement’, dat zijn allemaal synoniemen.

Je kan jouw resultatenrekening bij de hand nemen – die zit normaal in je jaarrekening – en je kan dit wat we nu zeggen toepassen op jouw eigen bedrijf.

Een resultatenrekening begint altijd met het geld dat in jouw bedrijf komt, bovenaan: dat zijn de facturen die u schrijft aan uw klanten, maar ook andere inkomsten.

En dan worden daar allemaal kosten van in mindering gebracht.

En op het einde, na al die kosten in mindering te brengen, heb je nog over uw ‘winst na belasting’. Uw ‘bottom line’.

En misschien denkt je nu: “nu ja, het is toch eenvoudig! We nemen al het geld dat bovenin komt, we trekken alle kosten af, dan is het resultaat dat beneden staat, dat is toch de cashflow. Dat is het geld dat binnenkomt min al de kosten, het geld dat buiten gaat.” Het lijkt evident en je zit er zeer dichtbij, maar het is niet helemaal correct.

Bijna alle kosten in jouw boekhouding worden afgetrokken, in die resultatenrekening zijn inderdaad ‘out of pocket kosten’. Je moet bijvoorbeeld betalen voor de goederen die je dit jaar inkoopt, en de diensten die je koopt, en je moet betalen voor uw verwarming, de elektriciteit, de marketing, telefoon, dat soort dingen. Geld verlaat het bedrijf om die kosten te betalen. Dat zijn kaskosten.

Maar sommige kosten zijn anders. En ze worden ‘niet-kaskosten’ genoemd. Er zijn nogal wat kosten in de boekhouding die niet-kaskosten zijn, en het is een beetje ingewikkeld, een beetje gecompliceerd, maar één van de niet-kaskosten is super belangrijk: en die heet ‘afschrijvingen’. Of ‘Afschrijvingen & waardeverminderingen’.

Als het gaat om ‘Afschrijvingen’ hoef je de kosten niet per se nu te betalen; in dit jaar, in de periode waarover uw cash flow berekening gaat.

Stel, je hebt een computer gekocht, twee jaar geleden, 1500 euro voor betaald. En je hebt toen alles bijvoorbeeld contant betaald. Een paar jaar later, nu bijvoorbeeld, zie je in jouw boekhouding onder die kosten, een lijntje afschrijving met ‘kostprijs 500 euro afschrijving computer’. Maar je hebt die computer al een paar jaar geleden betaald. Voor dit jaar is het dus alleen een kostenpost op papier. Geen ‘out of pocket’ kost.

En daarom, als we willen zien hoeveel Cash-Flow we dit jaar hebben gemaakt, dan moeten we dat corrigeren.

Om snel een operationele cashflow te berekenen, nemen we dan alle inkomsten en trekken er er alle kosten van af, behalve de ‘afschrijving’, gezien die vaak de grootste niet-kaskost zijn.

Een andere manier om het te berekenen, is wat eenvoudiger: je hebt alle inkomsten, je trekt er alle kosten van af, dan heb je op het einde de ‘bottom line’, de ‘nettowinst na belasting’, en dan tel je er eigenlijk de afschrijvingen weer opnieuw bij.

En zo hebben we een zeer eenvoudige, praktisch bruikbare, direct bruikbare manier om uw cash flow te berekenen. Onze eenvoudige – super eenvoudige – formule om cashflow in een paar seconden te berekenen is dus: ‘nettowinst na belastingen’ + ‘afschrijvingen’.

Dit wordt ook wel de ‘Banker’s Cash Flow’ genoemd’, omdat bankiers het vaak gebruiken. Het is niet 100% correct; het is een ruwe schatting. Als je een accountant bent, of je weet veel over boekhouding, dan zeg je waarschijnlijk: ‘Hé Kurt, dat is veel te simpel!’. En je hebt gelijk.

Maar in het dagelijkse management is het gewoon vaak beter om een schatting te hebben, ook al is die een beetje ruw, dan helemaal geen idee te hebben, toch? En als mensen het exacte bedrag nodig hebben, en dat kan gebeuren, dan komen ze naar jou toe.

We hebben in onze praktijk gezien dat het vaak niet zo belangrijk is voor ondernemers, in het heetst van de strijd, om een exact getal te hebben; een redelijke schatting is meestal voldoende.

Controleer het dus in jouw boekhouding: neem jouw ‘nettowinst na belasting’, en voeg jouw ‘afschrijving’ toe. En je hebt een goede schatting van je operationele cashflow (volgens deze tweede benadering). Als je het op zo’n eenvoudige manier gebruikt, kan je het in jouw bedrijf gemakkelijk gebruiken om jouw bedrijf te evalueren – om te zien hoe goed je bezig bent – en om ermee te sturen. Dat is belangrijk! Dan wordt cashflow iets wat leeft! Het wordt eenvoudig, makkelijk bruikbaar! Cash flow bekeken door de ogen van een ondernemer.

Veel van onze klanten gebruiken het met plezier.

Ik ben benieuwd naar jouw gedachten hierover. Schrijf jouw gedachten in de commentaren hieronder. Ik zal het zeker, ik zal alle commentaren lezen.

En als je trouwens nog andere vragen hebt, over cashflow, schrijf ze ook op in de commentaren, ik zal proberen er zo snel mogelijk een antwoord op te geven.

(En misschien was trouwens een van de vragen wel: “Is cashflow gelijk aan de ‘bottom line’, de winst na belasting?” Maar dat weet u ondertussen al.)

Concreet voorbeeld Cash Flow berekening

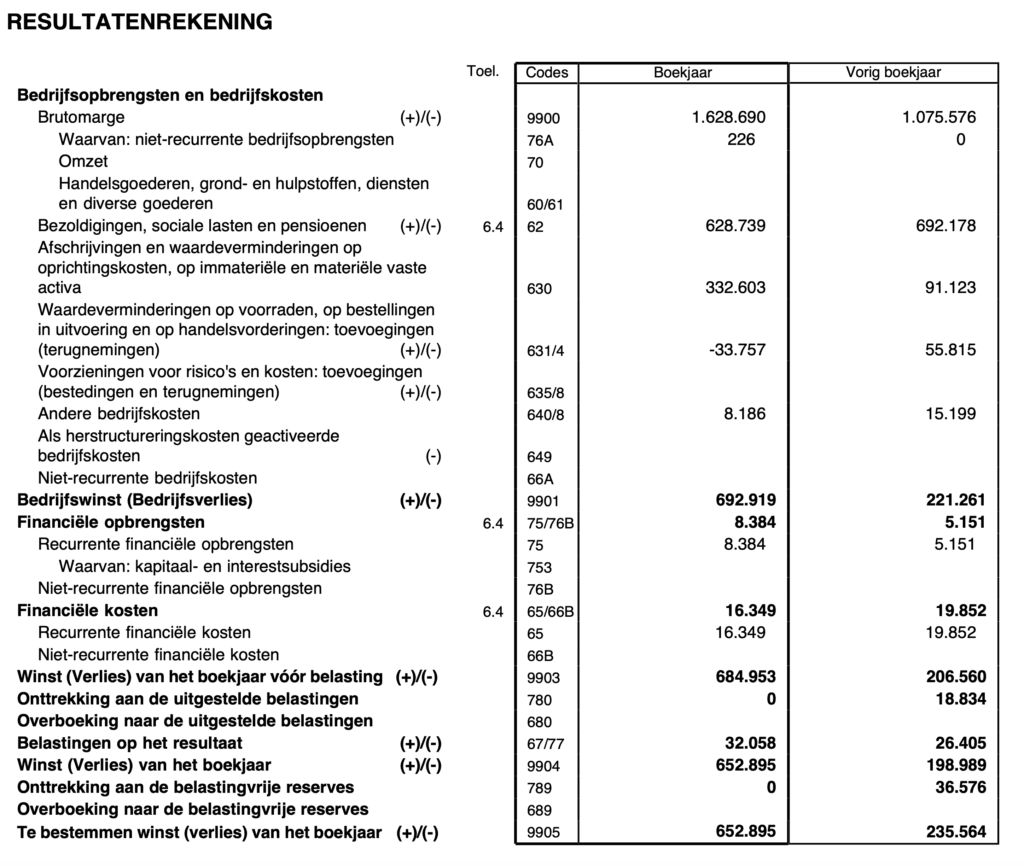

Nu, als we die cash flow berekening eens toepassen op een echte resultatenrekening, dan zien we hier een aantal bedrijfsopbrengsten.

En dan worden allemaal verschillende kosten afgetrokken. Dan kom je na verloop van tijd tot ‘winst van het boekjaar voor belastingen’. Je ziet hier die 685 K (K staat voor 100 euro) afgerond. En dan heb je een beetje lager ‘belastingen op het resultaat’, 32 K. En dan schiet er over ‘winst na belasting’, 652 K.

We hebben dus de winst na belasting nodig in dit geval om de cash flow te berekenen op die zeer eenvoudige manier. En we tellen bij die ‘winst na belasting’, bij die 652 K, tellen we de afschrijvingen. De ‘afschrijvingen’, dat zit allemaal onder de 63. Ik kan dit nu allemaal niet in detail uitleggen. Maar eigenlijk komt het erop neer dat we die twee dingen moeten samen tellen. Nu, er staat een mintekentje voor, dus dat betekent dat die samen 299 K zijn ongeveer. Afgerond 300.000. Wij willen de grootteorde weten. Dus, hier is de ‘banker’s cash flow’ afgerond 652 K plus 300 K is 952 K cash flow in het huidig boekjaar.

Als we kijken, bijvoorbeeld, naar het jaar ervoor, was dat afgerond hier een 199 K, plus 91 plus 56 (samen pakweg een 147 K). Dus hier is de banker’s cash flow dus 199 K plus 147 K is 346 K.

Dus u ziet dat de cash flow eigenlijk enorm gestegen is in een jaar tijd. Dat is trouwens van een klant van ons. En dat was trouwens met hetzelfde aantal werknemers.

Wat is concreet de betekenis van Cashflow?

Als je dit jaar bijvoorbeeld een cashflow van 100.000 EURO hebt met uw bedrijf, dan betekent dat dat je met je bedrijf 100.000 EURO hebt ‘gemaakt’, ‘gecreëerd’ door dit jaar hard te werken.

U kunt ook een negatieve cashflow hebben, dat is ook mogelijk.Als je een cashflow hebt van min 50.000 EURO, betekent dit dat je geen geld hebt gecreëerd met uw bedrijf, maar dat je geld hebt ‘verbrand’ met jouw bedrijf. ‘Cash burning’ heet dit dan. Jouw bedrijf is nu in dit geval 50 K armer dan een jaar geleden, ondanks het harde werk.

En dat brengt ons bij een andere belangrijke vraag. Hoeveel geld cash flow moet je eigenlijk verdienen als KMO (MKB)?

Wel, dat is wat moeilijk te zeggen. Het hangt af van jouw branche, jouw ambitie, jouw bedrijf. Je gaat daar ook zeer weinig over vinden in boeken of artikels. Maar in onze praktijk zie ik toch terugkomen, en ik hoop dat u er iets aan hebt: als zeer algemene vuistregel zou ik zeggen, dat je minstens 10 tot 15 tot 20 K euro per voltijds equivalent werknemer moet verdienen.

Met ‘voltijds equivalent’ bedoel ik: het aantal werknemers die je hebt omgerekend in voltijdse werknemers. Bijvoorbeeld: als je 3 mensen in dienst hebt, die allen halftijds werken, dan betekent – als je dit omrekent naar voltijdse werknemers – dat je eigenlijk 1,5 voltijds equivalenten in dienst hebt.

We berekenen de ‘voltijds equivalente werknemers’ en delen onze cash flow door dat aantal voltijds equivalenten. En dat moet volgens mij minstens 10 tot 15 tot 20 duizend euro zijn.

Dat hangt af van de sector. In sommige sectoren is het duidelijk meer.

Maar ik vind persoonlijk, dat als u iemand tewerkstelt, dan vind ik eigenlijk dat je daarvoor moet vergoed worden. ‘Mensen tewerkstellen’, dat betekent: zorgen hebben, dat betekent moeite doen om ze te vinden, dat betekent moeite doen om ze op te leiden. Soms komen ze met problemen naar het bedrijf. Soms lig jij wakker van de problemen met je werknemers, denk ik.

Daarom vind ik: als je werknemers tewerk stelt als bedrijf, dat je vergoed moet worden voor iedere werknemer die je tewerkstelt. Vandaar dit bedrag. (Voor non-profit organisaties is dit anders; daar is winst per definitie niet het belangrijkste doel.) Wel, ik zou zeggen: Kijk nu eens naar uw bedrijf. Kijk eens naar uw cash flow die je daarnet hebt berekend (uw winst na belasting plus uw afschrijvingen). Deel dat eens door uw voltijds equivalenten (het aantal mensen dat werkt bij u maar omgerekend naar mensen die voltijds zouden werken). En dan ziet u een bepaald bedrag. En dit bedrag zou zich ergen moeten situeren in de grootteorde van wat ik daarnet heb gezegd.

Het is natuurlijk een vuistregel. Het is een schatting, een indicatie. En het zou me ook zeer interesseren om jouw ideeën daarover te weten in de commentaren.

Schrijf het gerust onder de video. Als je ergens in die range zit, van 10, 15, 20 duizend euro, dan kan je algemeen stellen dat je vrij goed bezig bent. Je kan natuurlijk ook vergelijken met concurrenten, dit geeft je dan nog een beter beeld of je al dan niet goed bezig bent.

Als je (sterk) onder dit bedrag zit, dan is het belangrijk om je cash flow te verbeteren. Om te maken dat u meer geld ‘maakt’ met uw bedrijf. En als u dat wilt doen, zijn er daar natuurlijk verschillende mogelijkheden voor. U kan een beroep doen op ons managementadvies. We zijn daar sterk in. Om mensen met dezelfde energie meer te laten verdienen, door te focussen op de juiste zaken. (056 53 12 00 of support@4BetterResults.be)

Als je meer managementinzichten in video’s wilt ontvangen,

- Kan je nu naar de andere video’s op ons Youtube kanaal kijken

- Of nog beter: je kan je abonneren op ons Youtube kanaal. En als je zeker wilt zijn dat je geen video mist, klik op de bel, dan krijg je een melding.

Ik wens je super veel succes, en laten we de toekomst schitterend maken.

Tot ziens. In een van de volgende video’s. Of ‘face to face’.